Fed anticipa fin de era en Wall Street; se ralentiza crecimiento de ganancias

12.07.2023 22:34

-

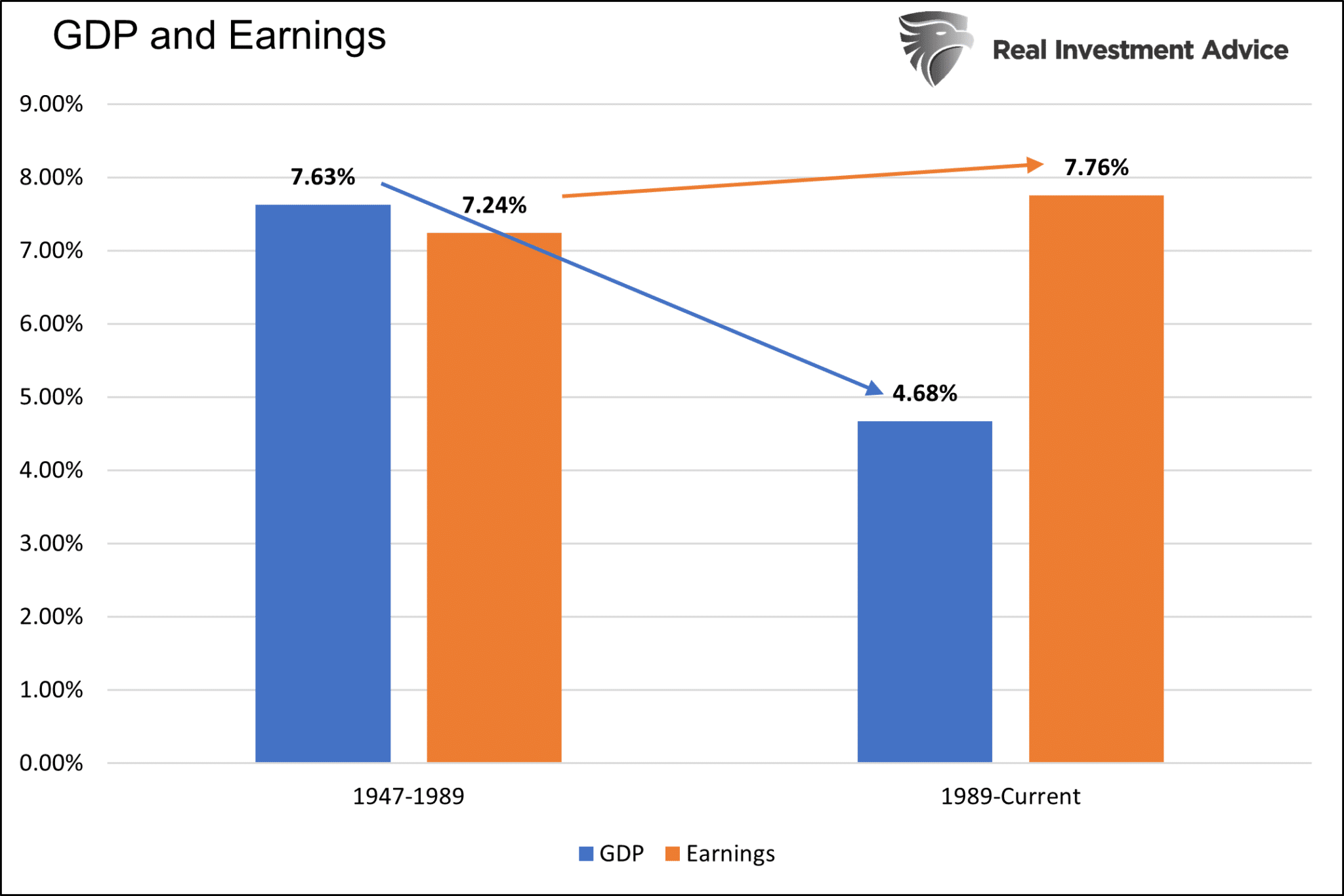

El crecimiento del PIB cayó notablemente en los últimos 30 años, mientras que el crecimiento de los beneficios empresariales aumentó ligeramente

-

La bajada de las tasas de interés e impuestos y el aumento del apalancamiento beneficiaron enormemente a los beneficios netos de las empresas

-

McDonald’s, Pepsi y Clorox corroboran las conclusiones de la Fed

-

¿Pueden los beneficios mantener las recientes trayectorias de crecimiento sin el beneficio de unas tasas de interés e impuestos más bajas?

Un reciente libro blanco de la Reserva Federal advierte de «un crecimiento de los beneficios y una rentabilidad de las acciones significativamente menores en el futuro«. En su artículo, Michael Smolyansky explica cómo las tendencias de las tasas de interés y del impuesto de sociedades de los últimos treinta años proporcionaron un fuerte viento de cola a los beneficios empresariales. Como resultado, las acciones se comportaron mejor de lo que lo habrían hecho en otras circunstancias.

Es esencial comprender por qué los beneficios empresariales y, en última instancia, las cotizaciones bursátiles obtuvieron mejores resultados en el pasado. Sin embargo, más importante para los inversionistas es el futuro y la evaluación de cómo las tasas de interés y las tasas impositivas afectarán al crecimiento de los beneficios y a las cotizaciones bursátiles.

Para ampliar la advertencia del artículo, examinamos algunas grandes empresas muy conocidas para ver cómo la bajada de las tasas de interés y de los impuestos benefició a sus resultados. Pero antes, resumimos el artículo de la Fed.

El fin de una era: Resumen del artículo

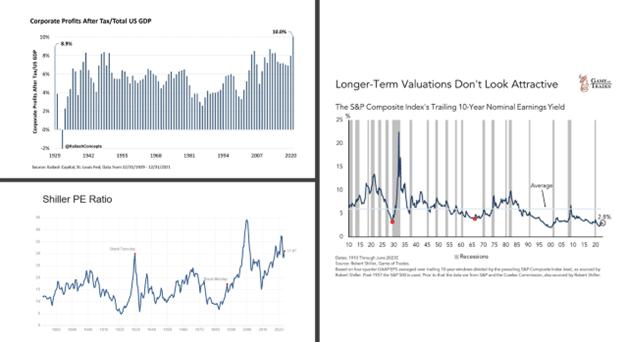

El siguiente gráfico muestra que los beneficios empresariales han crecido más rápido en los últimos 30 años que en los 40 años anteriores. El fuerte crecimiento de los beneficios se produjo a pesar de que el crecimiento económico se contrajo notablemente.

El artículo de Michael atribuye dos factores clave para explicar la significativa desconexión entre ambas tasas de crecimiento. Según el artículo

Mi conclusión central es que el periodo de 30 años anterior a la pandemia fue excepcional. Durante estos años, tanto las tasas de interés como las tasas del impuesto de sociedades disminuyeron sustancialmente. Esto tuvo el efecto mecánico de impulsar significativamente el crecimiento de los beneficios empresariales. En concreto, encuentro que la reducción de las tasas de interés y del impuesto de sociedades fue responsable de más del 40% del crecimiento de los beneficios empresariales reales entre 1989 y 2019.

Los beneficios empresariales habrían crecido un 4.50%, no un 7.76% anual, sin el impulso de las tasas de interés y los impuestos, suponiendo que su cálculo de la contribución del 40% sea correcto. Esto estaría a la par con el crecimiento del de los últimos treinta años. Como compartiremos más adelante, parece que el 40% es una estimación razonable.

Tasas de interés

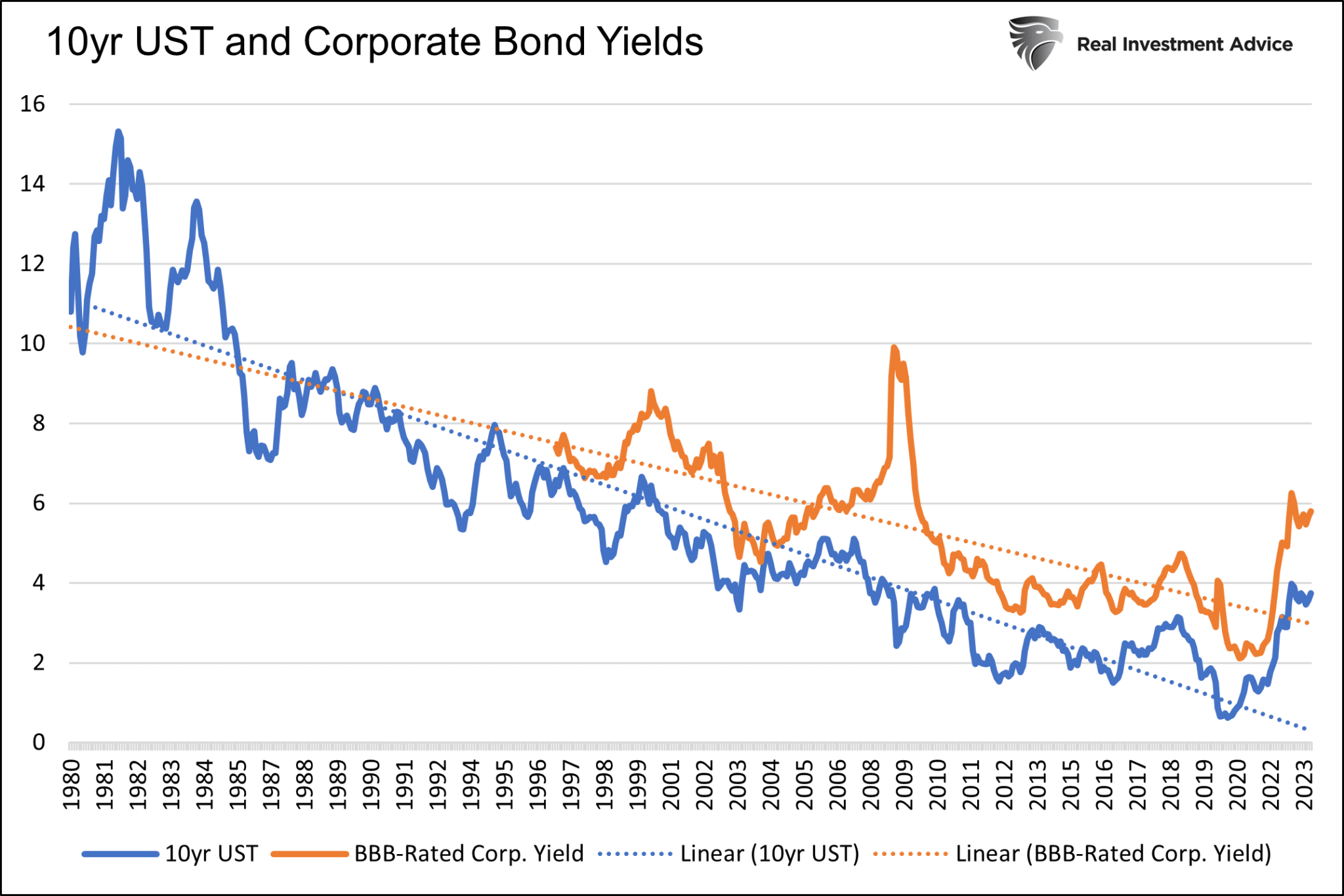

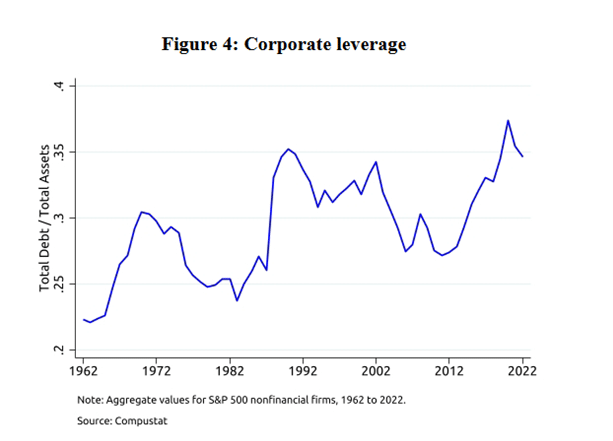

Como se muestra a continuación, las tasas de interés del Tesoro y de las empresas han caído de forma constante durante los últimos treinta años. Como resultado de la financiación barata, el apalancamiento empresarial, según el segundo gráfico, ha aumentado sustancialmente hasta alcanzar máximos históricos. El aumento del apalancamiento y la reducción de los costos por intereses son una forma real de aumentar los beneficios.

Corporate Leverage

Tasas impositivas

Según el artículo:

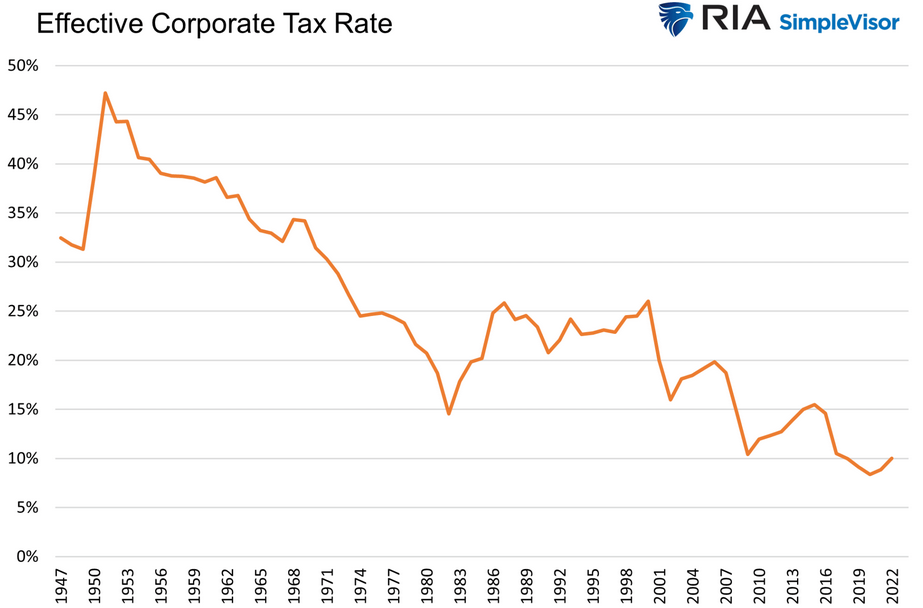

En 1989, el tipo efectivo del impuesto de sociedades -medido como los gastos fiscales agregados divididos por los ingresos agregados antes de impuestos- se situaba en el 34%, habiendo descendido desde una media del 44% durante el periodo de 1962 a 1982. Entre 1989 y 2007, justo antes de la crisis financiera, las tasas efectivas del impuesto de sociedades alcanzaron una media del 32%.

Luego se redujeron ligeramente en los años inmediatamente posteriores a la crisis financiera. El siguiente gran descenso se produjo tras la aprobación de la Ley de Recortes Fiscales y Empleos de 2017, que redujo el tipo legal del impuesto de sociedades del 35% al 21%. Con esta reforma, las tasas efectivas del impuesto de sociedades cayeron del 23% en 2016 al 15% en 2019.

El siguiente gráfico muestra que los ingresos efectivos del impuesto de sociedades como porcentaje de los ingresos antes de impuestos se sitúan ahora en torno al 10%, frente al 25% de finales de la década de 1980.

Effective Corporate Tax Rate

Effective Corporate Tax Rate

McDonald’s, Pepsi y Clorox

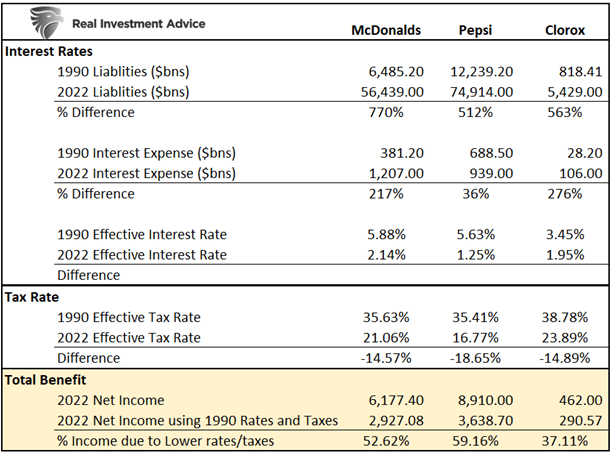

Para demostrar el beneficio de unas tasas de interés e impuestos más bajos, calculamos cómo ayudaron a mejorar los beneficios de tres grandes empresas muy conocidas. La siguiente tabla compara los niveles de deuda, intereses y tasas impositivas efectivas desde 1990 hasta 2022 para McDonald’s (NYSE:), PepsiCo (NASDAQ:) y Clorox (NYSE:).

Las tres empresas aumentaron su carga de deuda mucho más que sus gastos por intereses debido a la bajada de las tasas. El descenso del tipo de interés efectivo fue significativo para McDonald’s y Pepsi. Aunque no tan drástica, Clorox tuvo un descenso significativo. Del mismo modo, las tasas impositivos efectivos de las empresas cayeron entre un 15% y un 20%.

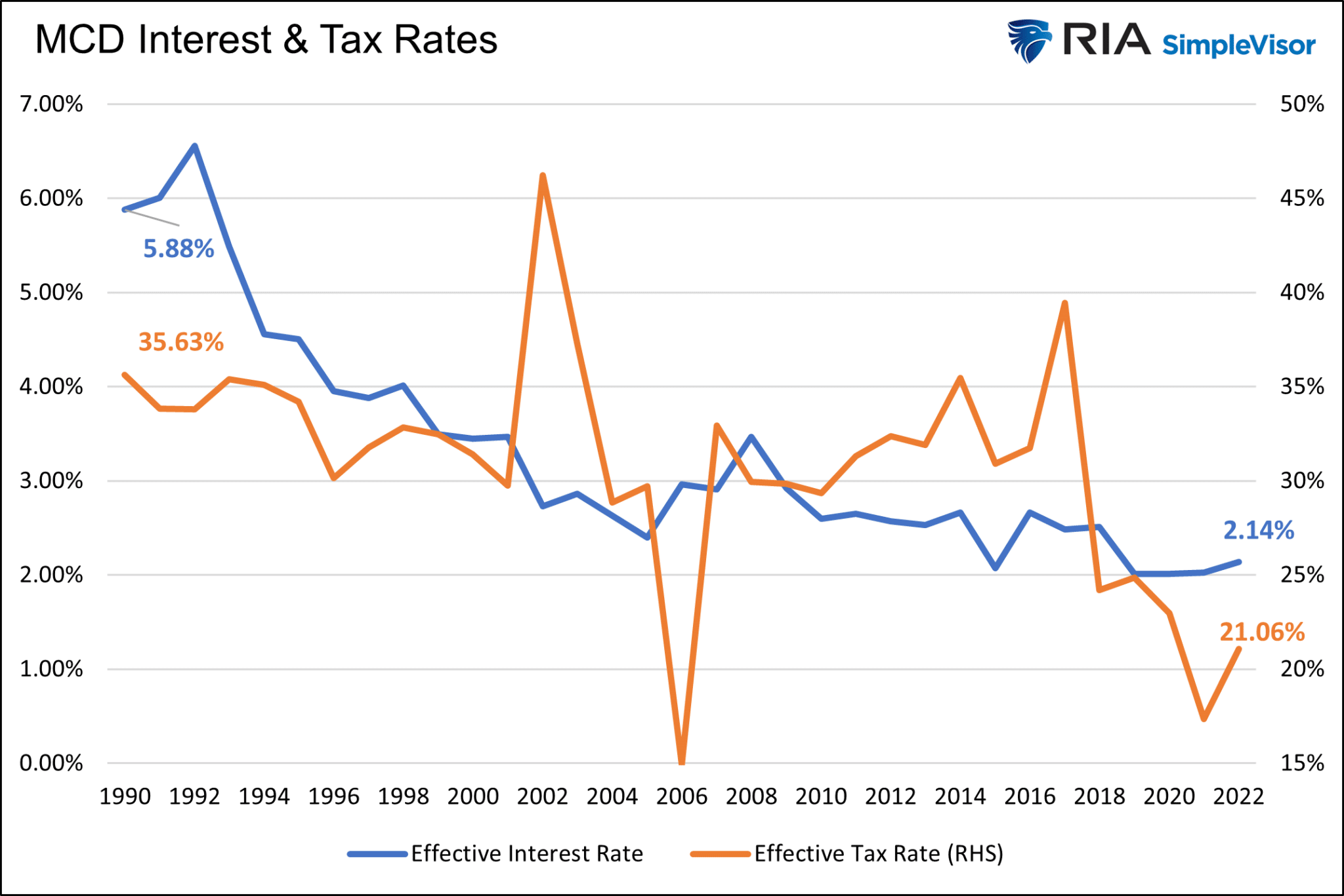

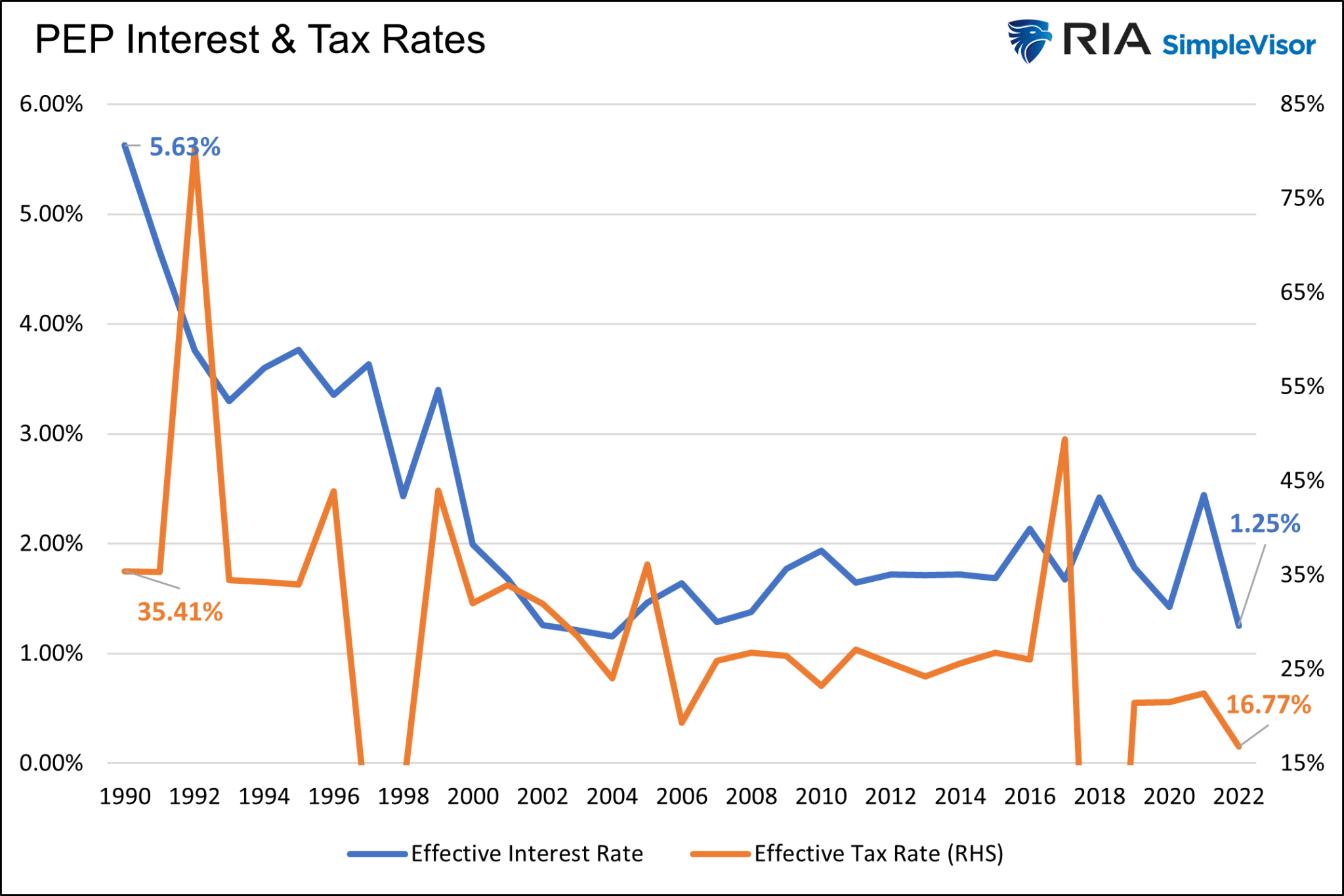

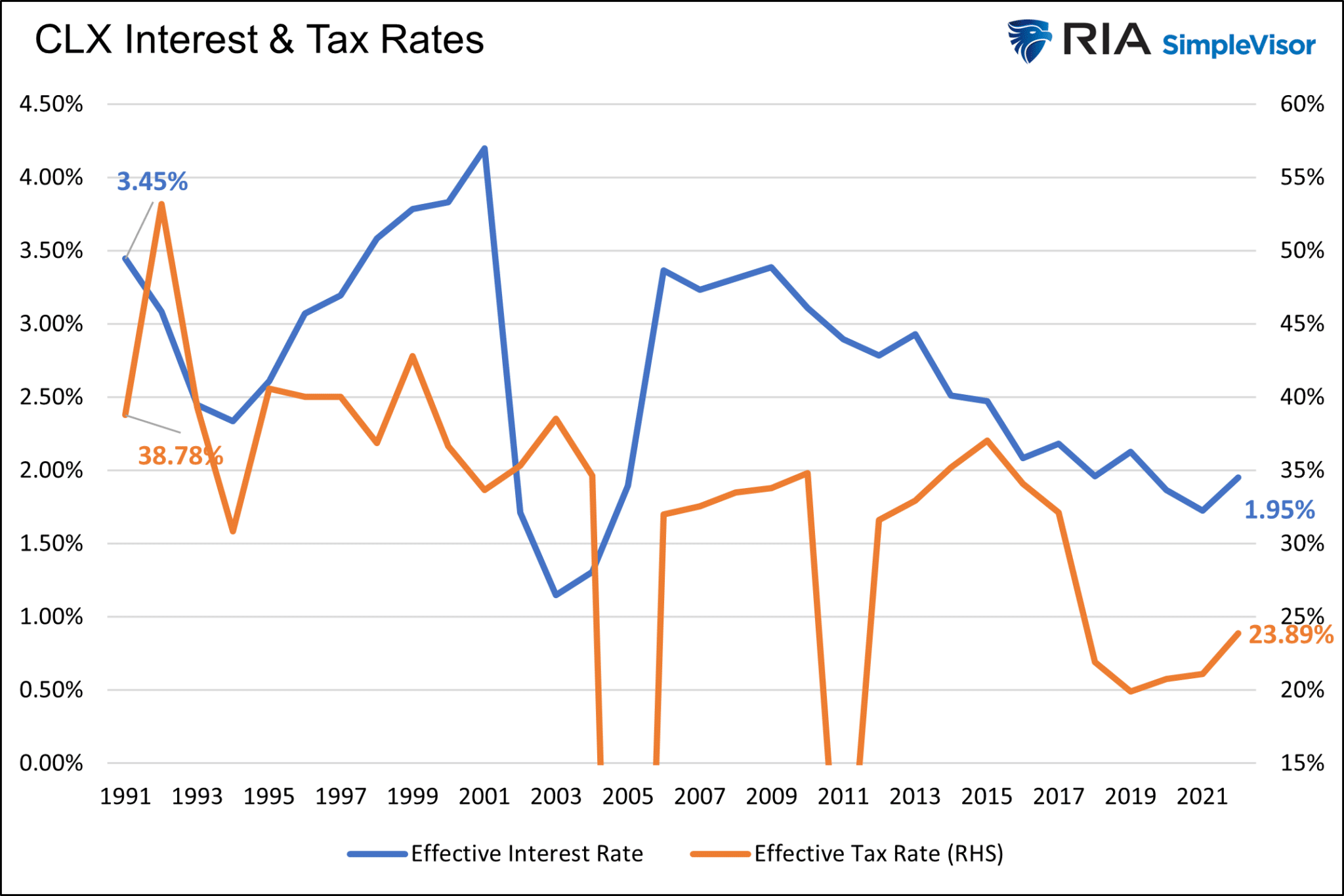

El descenso de las tasas de interés y de los impuestos tuvo un impacto significativo en los beneficios, como se muestra en la parte inferior de la tabla. La estimación de Michael Smolyansky de que las tasas de interés e impuestos aumentaron los beneficios en torno a un 40% en conjunto parece coincidir con nuestro análisis. Los siguientes gráficos muestran la evolución de las tasas de interés y las tasas impositivos de las tres empresas en los últimos 30 años.

Table Of Interest Rate And Tax

MCD Interest Rate And Tax

MCD Interest Rate And Tax

Futuros tasas de interés e impuestos

Aunque unos tasas de interés e impuestos más bajos impulsaron el crecimiento de forma significativa, la capacidad para que esto continúe es insignificante. Es probable que el final de una era gratificante para las acciones haya quedado atrás. Dado que los déficits públicos seguirán creciendo más rápido que la economía, cada vez es menos probable que el gobierno pueda permitirse reducir los impuestos de sociedades. Las probabilidades favorecen la subida de impuestos. las tasas de interés podrían volver a los bajos niveles de los últimos diez años. Sin embargo, a menos que las tasas sean negativos, hay poco margen para que las empresas reduzcan significativamente su tasa de interés efectivo.

En consecuencia, es probable que el crecimiento de los beneficios empresariales en su conjunto se acerque más a las tasas de crecimiento del PIB en el futuro. La brecha entre el PIB y los beneficios que destacábamos al principio del artículo probablemente se cerrará. Un crecimiento de los beneficios del 4% no está mal. Pero las elevadas valoraciones actuales se basan en un sólido crecimiento de los beneficios. No se prevé un crecimiento similar al del PIB, lo que probablemente lastrará los precios de las acciones. En pocas palabras, los inversionistas no estarán dispuestos a pagar una valoración superior a la media por lo que parecerá un crecimiento de los beneficios inferior a la media.

Valuations

Resumen

Según el artículo de la Fed End of an Era:

Puede resultar tentador suponer que el excepcional rendimiento del mercado bursátil durante las tres últimas décadas continuará indefinidamente. Sin embargo, mi análisis indica lo contrario. Es muy probable que tanto la rentabilidad de las acciones como el crecimiento de los beneficios empresariales sean sustancialmente menores en el futuro. Esta conclusión se desprende del supuesto mínimo de que las tasas de interés y las tasas efectivos del impuesto de sociedades tienen muy poco margen para caer por debajo de los niveles de 2019.

Es probable que los vientos de cola de los últimos treinta años, que han impulsado el crecimiento de los beneficios en torno a un 3% más que el PIB, hayan llegado a su fin. Sin dicha ayuda, es probable que los beneficios sigan la estela del PIB nominal. Sin embargo, debemos recordar que no se descarta una subida de las tasas de interés y de los impuestos. Un crecimiento de los beneficios del 4% puede ser el lado positivo, con un importante lado negativo si las tasas de interés se mantienen en los niveles actuales o si aumentan las tasas impositivos.

Como escribimos anteriormente:

En pocas palabras, los inversionistas no estarán dispuestos a pagar una valoración superior a la media por lo que parecerá un crecimiento de los beneficios inferior a la media.

¡Aprovecha la oferta de verano con Lago de los Business

¡Aprovecha la oferta de verano con Lago de los Business