Walt Disney Company: Análisis de la cotización a la espera de los resultados

10.05.2023 12:43

[ad_1]

Los informes de resultados trimestrales continúan, y entre las empresas que más expectación han levantado se encuentra Walt Disney Company (NYSE:), que publicará hoy su informe trimestral de resultados (BPA previsto de 0,9465 e ingresos de 21.800 millones de dólares).

Así que echemos un vistazo a una visión general de las acciones en previsión de los informes trimestrales.

The Walt Disney Company es una empresa mundial de entretenimiento. Los segmentos de la empresa incluyen Disney Media and Entertainment Distribution (DMED) y Disney Parks, Experiences and Products (DPEP). DMED gestiona la producción y distribución de películas y series de televisión en todo el mundo. Las líneas de negocio del segmento DMED consisten en Redes lineales de televisión, Directo al consumidor y Ventas/Licencias de contenido. Las actividades de DPEP consisten en la venta de entradas para parques temáticos, la venta de alimentos, bebidas y merchandising en sus parques temáticos y complejos turísticos, la venta de cruceros vacacionales, la venta y alquiler de propiedades de clubes de vacaciones, los cánones procedentes de la concesión de licencias de su propiedad intelectual para su uso en bienes de consumo y la venta de productos de marca. El negocio de venta/concesión de licencias de contenidos consiste en la venta de contenido de películas y series de televisión en los mercados de suscripción de vídeo a la carta (TV/SVOD) y entretenimiento doméstico.

Los datos de un vistazo

Empecemos inmediatamente por el historial del balance, del que obtenemos varias indicaciones útiles, entre ellas:

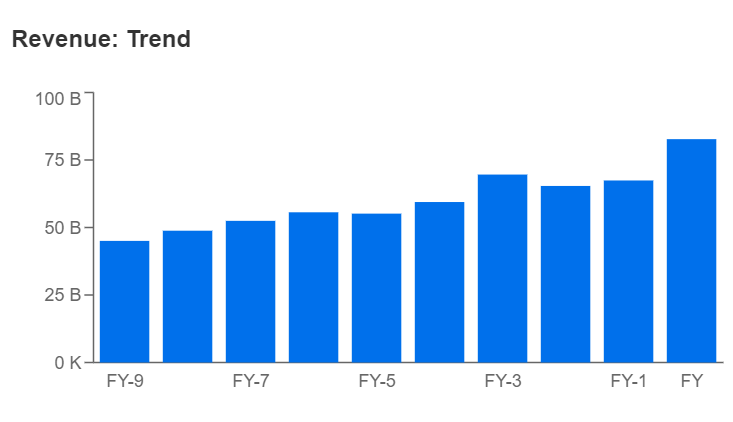

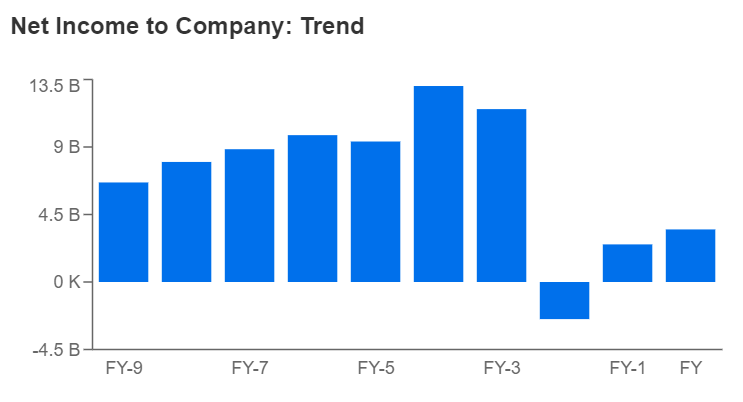

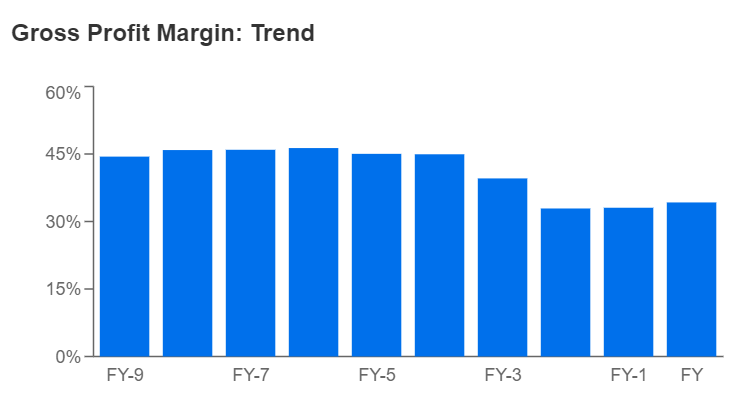

Tendencia al alza de los ingresos a lo largo del tiempo, aunque los beneficios no han ido tan bien especialmente a partir del periodo de la pandemia, con el evidente impacto sobre los parques temáticos. La marginalidad también desciende en el periodo pandémico y postpandémico (últimos tres años) del 45% al 30%, lo que indica que la empresa podría no haber sido capaz de adaptarse al nuevo escenario económico a pesar de los cambios implementados.

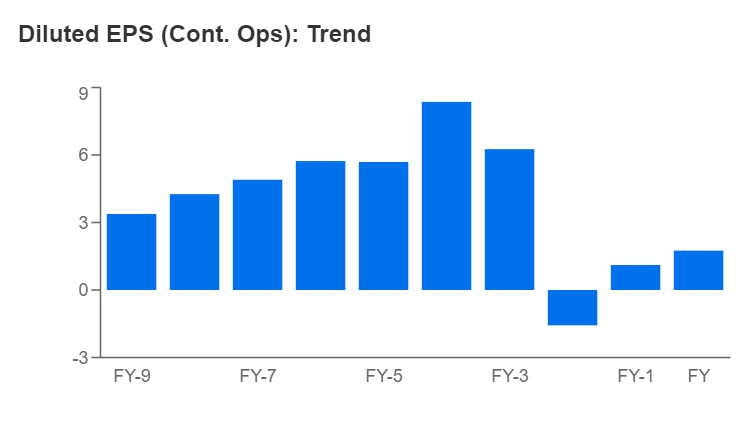

La tasa de crecimiento anual del BPAd (beneficio por acción diluido) ha sido NEGATIVA un 7% de las veces durante los últimos 10 años, por lo que esta tendencia también ha ido en descenso durante los últimos cuatro años, tras una buena tendencia de crecimiento constante. Así que la pregunta que debemos hacernos siempre es si la empresa es capaz de volver a crecer a un ritmo atractivo (no hablamos sólo de 1 año en negativo) o si quizás algo está cambiando en el mercado y pueden saltar las alarmas.

Fuente: InvestingPro+

Balance y flujos de tesorería

Entre tesorería e inversiones a corto plazo, Walt Disney Company cuenta con más de 11.000 millones de dólares, con un activo circulante total de unos 29.000 millones, que comparado con el pasivo corriente (de alrededor de 29.000 millones) da como resultado un balance a corto plazo no muy halagüeño.

La relación entre deuda y fondos propios está bajo control (0,44), lo que permite un buen equilibrio en el lado de los fondos propios.

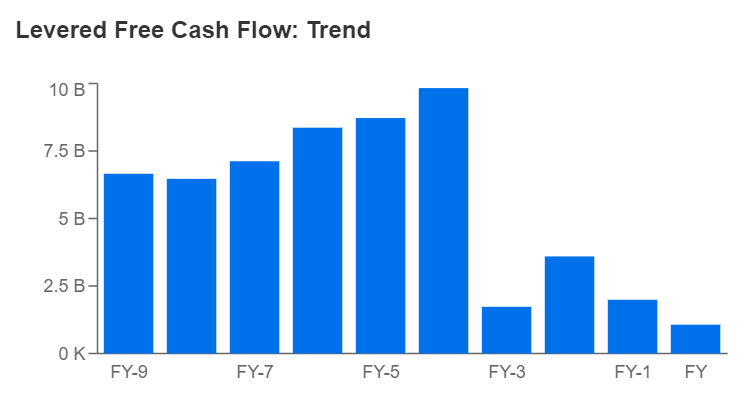

En cuanto al flujo de tesorería, tanto el flujo de tesorería operativo como el flujo de tesorería libre muestran tendencias decrecientes en los últimos cuatro años, en la estela del BPA diluido.

Con un FCL de unos 1.000 millones (último dato disponible), la rentabilidad del FCL está muy cerca del 0%, lo que es un nivel muy negativo. Por lo general, un buen nivel de rentabilidad se sitúa entre el 8% y el 10%, por lo que la empresa debería reflexionar sobre esta métrica.

Valoraciones

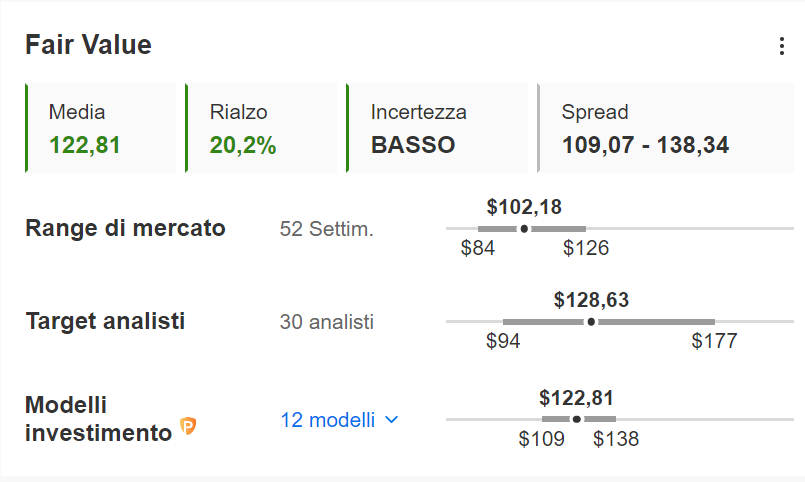

Pasemos ahora a las valoraciones: las acciones ahorra mismo (último precio 102,18 euros) tienen un valor con descuento respecto al valor razonable, en torno a 122,81 euros por acción (basado en la media de 12 modelos matemáticos diferentes).

E incluso teniendo en cuenta las estimaciones de los analistas, que probablemente ven un valor razonable en torno a los 128 euros, y por tanto ligeramente por encima, el deterioro de los fundamentales es en mi opinión una señal de advertencia que debe evaluarse cuidadosamente de cara a los próximos años.

Desde el inicio del mercado bajista a finales de 2021, las acciones han experimentado un descenso de casi el 50%, a la par de muchos más valores de crecimiento, lo que demuestra que el mercado también percibe este deterioro general.

A la espera del próximo informe trimestral y de posibles giros futuros, creo que a estas valoraciones hay demasiado riesgo para el inversor que pretenda comprarla en horizontes distintos al muy corto plazo.

El análisis se ha realizado con InvestingPro+, enlace a la herramienta pinchando en la imagen o AQUÍ.

Les recuerdo que para valorar adecuadamente un valor partiendo de los estados financieros, pueden inscribirse gratuitamente en el próximo webinar del 18 de mayo «Alphabet (NASDAQ:): cómo analizar un valor en vivo y en directo» pinchando en ESTE ENLACE.

¡Hasta la próxima!

«Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir como tal y no pretende fomentar la compra de activos en modo alguno. Me gustaría recordarle que cualquier tipo de activo se valora desde muchos puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor”.

[ad_2]

Source link